10 年国债1.8%,是风险还是机会

- 房产

- 2025-03-10 16:58:06

- 17

摘要

上周10年国债利率快速回升,并在上周五收于1.8%的关键点位。后续债市怎么看,如何操作,对此我们观点如下。

一、资金面“缓而不松”+风险偏好回升+货币政策宽松节奏不确定提升,这驱 动10年国债利率继续回升

进入 3 月首周,由于季节性原因,资金面收紧的幅度有所放缓,但也并未明显转松。两会政策利好不断释放,特别是对于科创和消费的支持力度加大,这提振了市场风险偏好,股市表现较好。海外美元指数快速下行也对国内风险偏好带来提振。二者对债市带来利空扰动。

本轮债市调整主要是对货币政策宽松预期进行修正。短期经济和股市的表现使得降息预期减弱,10 年国债利率在修正提前降息的幅度,从而推动10年国债利率回升。根据我们此前报告《从降息预期看债市调整空间》,如果将30bp的降息预期全部修正,那么10年国债利率将回升至1.84%左右。

二、债基存在小赎回压力,理财净赎回压力可控

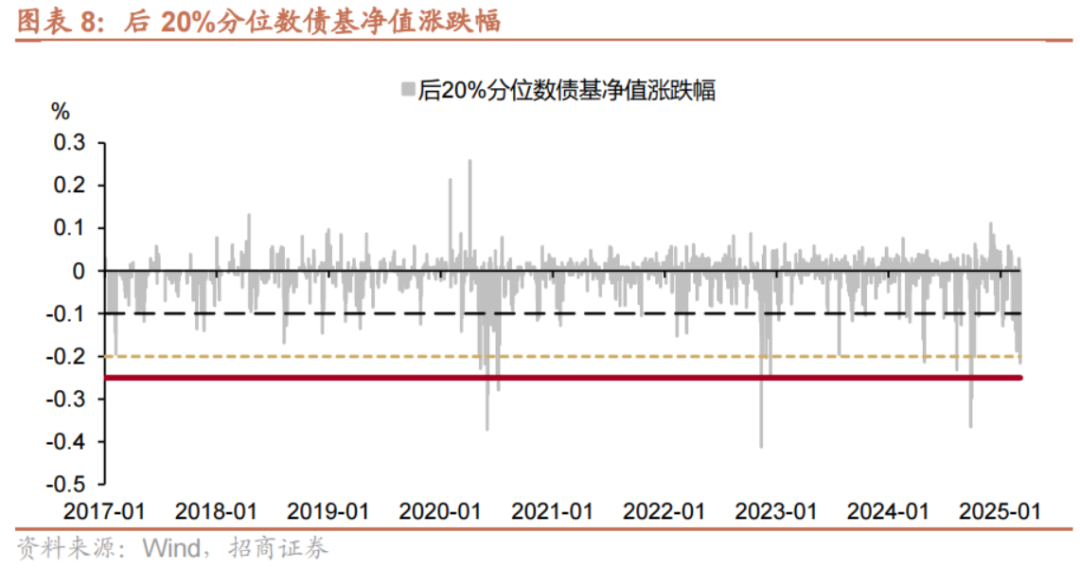

根据我们的模型,3月6日后20%分位数债基跌幅为0.12%,处于“关注级”:3月7日后20%分位数债基跌幅为0.22%,有小型赎口反馈压力。为此债基在买短卖长做防守。

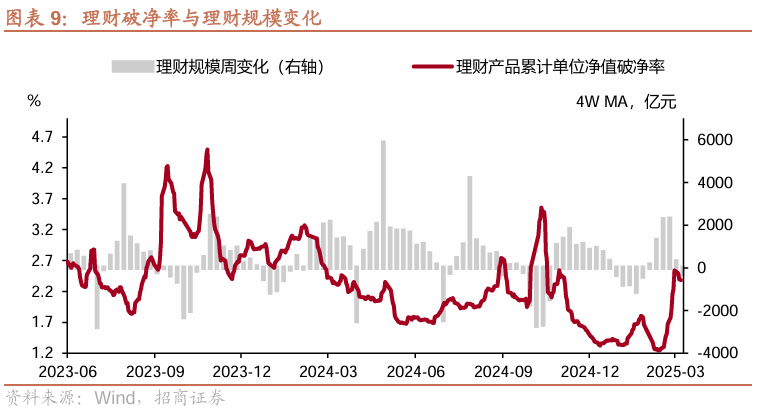

截至3月7日破净率为2.38%,一般情况下,理财破净率超过5%将会出现居民和企业的净赎回。因而目前理财净赎回压力可控。

三、债市短期宽幅震荡,短久期信用和中久期利率具有相对价值

资金面后续的变化仍要观察经济恢复的持续性。预计2025年一季度经济将呈现 “开门红”特征,因而资金面将难以趋势转松。4月是观察经济变化的重要窗口。抢出口效应对出口的支撑或将减弱,房地产市场回暖的持续性有待观察,还有财政发力的节奏变化。如果 2 季度经济恢复放缓,市场对于货币宽松预期会再次提升,债市也将迎来交易性机会窗口。

1 月7日以来,10年国债利率已经上行20bp,而根据后续国内外经济金融形势,今年降息1次10bp仍有可能,这意味着1.8%-1.9%或是10年国债利率阶段性高点区间。1季度业绩披露期临近,股市存在波动可能,从而减弱对债市压制。 目前利率债中短端重定价较为充分,具有相对价值。信用债短久期也具有性价比。长债波动仍较大,负债稳定的机构在调整的时候择机配置。

风险提示:经济超预期回升,货币政策收紧超预期,数据统计有误差

一、债市调整的原因:对降息预期重定价

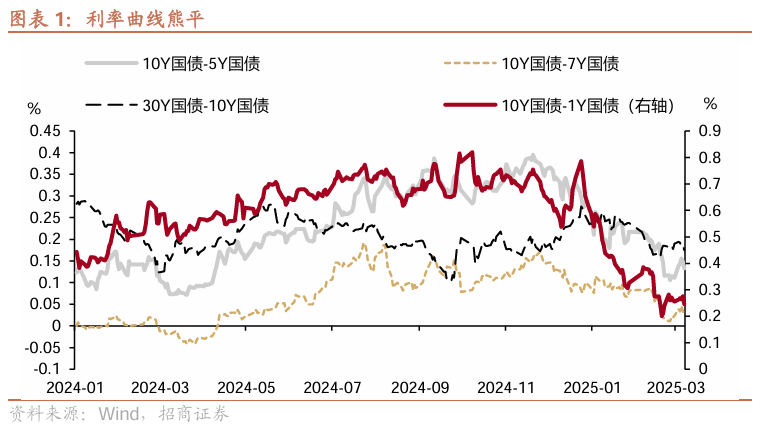

上周债市利率快速上行,10年国债利率上行至了1.8%。3月3日-7日,10年期国债利率由1.70%上行10 bp至1.80%,30年国债利率由1.89%上行9 bp至1.98%,1年期国债利率由1.43%上行12 bp至1.55%,收益率曲线熊平化。

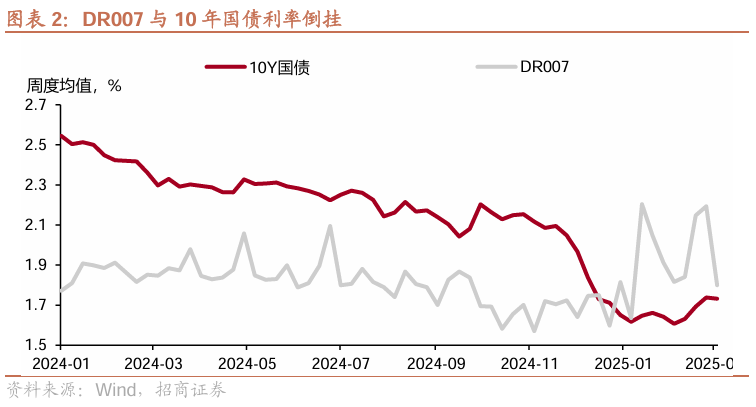

债市调整是对货币政策宽松预期进行修正。2025年以来,货币政策宽松节奏不确定性提升,并且资金面偏紧,DR007与10年国债利率持续倒挂。10年国债对降息幅度进行重定价,从而利率出现回升。3月6日,中国人民银行行长潘功胜出席十四届全国人大三次会议经济主题记者会,就货币政策、金融支持科技创新、风险防控等问题答记者问。他指出2025年货币政策基调保持“适度宽松”“将根据国内外经济金融形势和金融市场运行情况,择机降准降息。目前金融机构存款准备金率平均为6.6%,还有下行空间”“完善利率调控框架,强化利率政策的执行与监督,规范不合理的市场行为”。由于1-2月经济呈现“开门红”特征,2月制造业PMI回升至了50.2%,超市场预期。并且股市表现较好。货币政策宽松节奏存在不确定性,短期内降息可能性较低,两会后存在降准的可能性。

但是2024年12月9日,中共中央政治局召开会议,会议对货币政策定调为“适度宽松”。债市提前抢跑定价未来降息,10年国债利率从12月9日的1.92%回落至了1月6日的1.60%,累计下行了32bp。可以近似认为,债市提前抢跑定价了30bp左右的降息幅度。而正如前文所述,短期经济和股市的表现使得降息预期减弱,10年国债利率在修正提前降息的幅度,从而推动10年国债利率回升。根据我们此前报告《从降息预期看债市调整空间》,如果将30bp的降息预期全部修正,那么10年国债利率将回升至1.84%左右。

风险偏好回升,股市表现较好,这也对债市带来压制。全国两会召开,政策利好 不断释放,特别是对于科创的政策支持力度加大,股市在两会期间表现较好。3 月3日-7日,上证指数由3316.9上涨1.68%至3372.6,恒生科技由5535.6上 涨9.06%至6037.4。股市大幅上涨给债市带来压制。

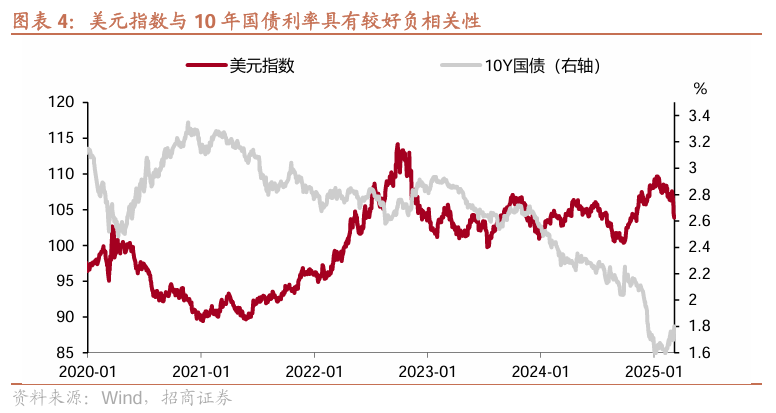

美元指数走弱,也对国内债市带来利空扰动。由于担心特朗普关税政策对美国经济带来的不利影响,叠加美国财政发力预期减弱,这使得近期美股出现了回调,美元指数也出现了回落。美元指数从2月27日的108下行至了3月7日的104。美元指数下行利好中国权益市场表现,并对债市带来利空扰动。根据我们此前对于价格的分析框架,美元指数下行会通过物价渠道来影响债市,美元下行对国内物价带来支撑动力,因而经验上美元指数与10年国债利率存在一定的负相关性。

二、债市后续走势如何

资金面收敛,这是导致债市调整的导火索。而资金面后续的变化仍要观察经济恢复的持续性。进入2025年,资金面进入紧平衡状态。1-2月DR007中枢分别1.93%、2.01%,均大幅高于7天逆回购利率。资金面紧平衡主要有两方面原因,首先是大行缺负债,从而在银行间市场资金融出受限,这同时推升了资金价格和存单利率。另一方面,1-2月政府债券净融资规模达到26204亿元,同比多增1.6万亿。政府债券发行量增加也使得贷款配套融资增加,1月新增信贷同比多增2100亿元。政府债券发行量增加,贷款投放回升,二者对银行资金消耗增加,这也使得流动性维持紧平衡。进入3月,资金价格虽然有所回落,但依然维持“缓而不松”的状态。

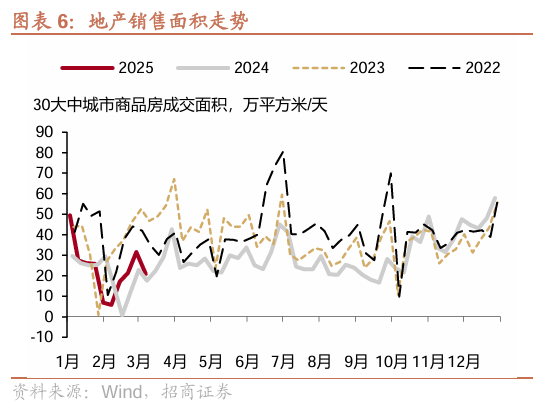

经济走势是影响后续资金面变化的主要因素。预计2025年一季度经济将呈现“开门红”特征,因而资金面将难以趋势转松。4月是观察经济变化的重要窗口。抢出口效应对出口的支撑或将减弱,房地产市场回暖的持续性有待观察,还有财政发力的节奏变化。如果2季度经济恢复放缓,市场对于货币宽松预期会再次提升,债市也将迎来交易性机会窗口。

债基净值下跌后,短期存在赎回压力。我们在此前的报告《如何通过债基净值评估赎回压力——债市策略宝典(七)》中提出,后20%分位数债基净值涨跌幅是评估债市赎回压力的较好指标。单日跌幅在0.25%以上时,债市将经历大型赎回反馈;单日跌幅在0.2%-0.25%时,债市有小型赎回反馈压力;单日跌幅在0.1%-0.2%时,这时应开始关注债市潜在的赎回压力。3月6日后20%分位数债基跌幅为0.12%,处于“关注级”,而3月7日跌幅为0.22%,表明当前债市有小型赎回反馈压力。

理财破净率还偏低,净赎回压力可控。根据普益标准截至3月9日的统计,截至3月9日,理财规模为30.13万亿,较前一周的29.91万亿回升了2216亿元。从破净率来看,截至3月7日破净率为2.38%,对比历史债市大型赎回压力阶段,22年11月破净率达10%以上,24年10月破净率达4%以上,相比来看当前破净率并不高。因此综合来看当前理财产品赎回压力可控。

债市震荡,短久期信用和中久期利率具有相对价值。

从机构行为来看,保险和农商行在债市调整的时候仍在择机增配,这是稳定债市的力量。债基对债市看法短期偏谨慎,并且也有一定的赎回压力,因而债基买短卖长做防守。大行转为净买入长债,这说明当前的位置对于大行来说具有一定的吸引力。

1月7日以来,10年国债利率已经上行20bp,而根据后续国内外经济金融形势,今年降息1次10bp仍有可能,这意味着1.8%-1.9%或是10年国债利率阶段性高点区间。1季度业绩披露期临近,股市存在波动可能,从而减弱对债市压制。

综合来看,目前利率债中短端重定价较为充分,具有相对价值。信用债短久期也具有性价比。长债波动仍较大,负债稳定的机构在调整的时候可以择机配置。

(转自:债文新说)

有话要说...