Seyond图达通拟借壳SPAC香港上市 视同IPO 清科资本、中信证券、中信建投国际联席保荐

- 生活

- 2025-02-13 14:19:04

- 18

来源:瑞恩资本RyanbenCapital

2025年7月1日,TechStar Acquisition Corporation(TechStar,SPAC公司,07855.HK)在港交所递交有关与Seyond Holdings Ltd (前称图达通控股有限公司,目标公司,以下简称“图达通”或“Seyond”)进行业务合并、进行特殊目的的收购公司并购交易(De-SPAC)的文件,视同IPO申请,清科资本、中信证券、中信建投国际(整体协调人)为其联席保荐人。

https://www1.hkexnews.hk/app/sehk/2025/107128/documents/sehk25021200813_c.pdf

图达通议定估值为117亿港元,TechStar及图达通已与3名PIPE投资者订立投资协议,PIPE投资的所得款项将为约5.513亿港元。PIPE投资者包括:

黄山市国资委旗下黄山建投资本,投资金额3.875亿港元;

龚虹嘉先生旗下富策,投资金额1.56亿港元;

华盖资本,通过珠海横琴华盖,投资金额0.78亿港元。

主要业务

图达通,成立于2016年,作为设计、开发及生产车规级激光雷达解决方案的全球领导者,为高级驾驶辅助系统(ADAS)、自动驾驶系统(ADS)以及其他汽车及非汽车应用场景提供激光雷达解决方案。

根据灼识咨询的资料,2023年,图达通交付总计超过14.7万台车规级激光雷达,于2023年按ADAS激光雷达解决方案销售收入计,全球排名第一。截至2025年2月3日,蔚来已选择在其九款车型上采用图达通的激光雷达解决方案。

图达通在产品的设计、开发及商业化方面取得了巨大成功。根据灼识咨询的资料,图达通是首批在汽车及非汽车解决方案方面都拥有商业化记录的少数几家公司之一。公司在中国苏州、德清及平湖建立了量产设施,并利用公司在中国成熟的供应链、生产及商业化经验,保持对关键生产及采购流程的有效控制。

图达通与若干主机厂及ADAS或ADS公司,如蔚来、深向、嬴彻科技及陕重汽,已选择将公司的激光雷达解决方案集成到其若干车型或ADAS中,图达通已开始量产及交付有关激光雷达解决方案。于往绩记录期间,图达通向主机厂交付总计超过391,000套车规级激光雷达解决方案。此外,截至2025年2月3日,图达通已获得另外六家主机厂及ADAS或ADS公司(包括宏景智驾、挚途科技、Pony AI及中国另外三家分别专注于商用车、乘用电动汽车及网约车出行服务的公司)的赢单设计,这些公司已选择将图达通的激光雷达解决方案集成到其货运及物流应用以及商用车应用的ADAS中。图达通还与多家ADAS及ADS公司(如易控智驾)签订了合作协议,未来将公司的激光雷达解决方案集成到其管线车型或一体化ADAS中,用于商用车、货运及物流等各种应用。图达通的激光雷达解决方案还成功融入并应用于各种非汽车应用场景,包括高速公路、地铁及铁路以及采矿。

除激光雷达传感器硬件外,图达通自主开发的软件OmniVidi具有高分辨率三维点云及先进的感知算法,结合公司的激光雷达硬件,可为客户提供完全一体化的激光雷达解决方案。图达通的一体化解决方案已被许多客户(如地铁线路运营商)采用及实施。

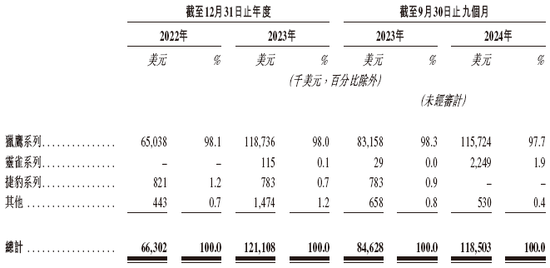

图达通的收入来自销售猎鹰系列激光雷达解决方案、灵雀系列激光雷达解决方案、捷豹系列激光雷达解决方案及其他(主要包括软件销售、电子材料销售及工程服务)。

股东架构

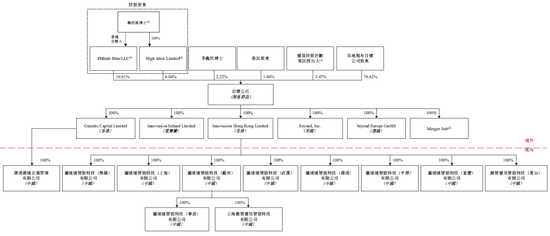

上市文件显示,特殊目的收购公司并购交易完成前,图达通的股东架构,

鲍君威博士,通过High Altos Limited持股6.04%,通过Phthalo Blue LLC持股10.61%,通过投票权委托行使雇员持股计划委托授出人持有的3.47%的投票权(将于交割后终止),及1.04%由委托股东授予的投票权,合计可控制公司约21.16%的投票权。

* 委托股东包括杨正、Xinhui Niu、Rong Shengwen、Zhang Wen Qi、Jinsong Xiao及Xingrong Zhang、王太力。

鲍君威博士根据目标公司细则,有权在董事会中投6票(目标公司不超过6名董事,总计11票),被视为控制目标公司董事会大多数人员组成,被视为控股股东。

李义民博士,持股2.22%;

其他数十名投资者包括Honour Key、NIO Capital、北京光跃、Banyan Partners Fund、Often Excel Investments、ERVC Technology、F-Prime Capital、CGC Asia、Bideford Global、赛力斯(601127.SH)、建柏投资、Gateway Capital、阳明智行、北京世纪凯悦、均胜电子(600699.SH)、淡马锡、BAI Capital、BAI GmbH、Joy Capital、Dongqing Cai、Rosewater、Silver Bear Fields、国泰君安国际(01788.HK)、Shunwei Capital、北京大钲、上海国策、Haixia Dolphin、守正麒麟、Hermitage Fund、Perfect Vision Global、Z1 Virtual、武汉融辉、苏州智能车联网、兴证创新及中缔投资、中金公司(601995.SH)、国联证券(601456.SH)、上海隽嶂等,合计持股约76.62%。

紧随交割后的预期股权结构:

假设资本重组已完成,概无TechStar A类股东行使其赎回权,概无TechStar A类股东行使其请求权,55,130,000股继承公司股份已根据PIPE投资协议发行予PIPE投资者,概无获准许股权融资:

鲍君威博士可控制公司约13.72%的投票权。

李义民博士,持股1.69%;

Enlightning Limited(雇员持股计划),持股1.08%;

委托股东,持股1.06%;

其他股东持股69.52%;

PIPE投资者:黄山建投资本持股2.85%,富策持股1.15%,珠海横琴华盖持股0.06%,合计持股4.06%;

TechStar发起人,持股1.84%;

TechStar A类股东,持股8.09%。

董事高管

并购交易合并完成后,继承公司董事会将由5名继承公司董事组成,包括:

2名执行董事:鲍君威博士(董事长、总裁兼行政总裁)、李义民博士(首席技术官);

3名独立非执行董事:陈长龄博士(滑铁卢大学会计学终身副教授和核准博士论文导师)、Costas John Spanos博士(加州大学伯克利分校Andrew S. Grove特聘名誉教授)、Maximilian Ibel博士(BrainKey董事会成员)。

除继承公司执行董事外,继承公司高管包括姚远先生(首席财务官兼联席公司秘书)、杨正先生(首席信息官兼软件工程副总裁)、陈东先生(中国区总裁)。

公司业绩

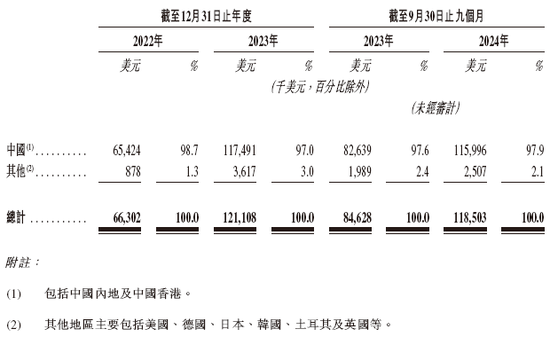

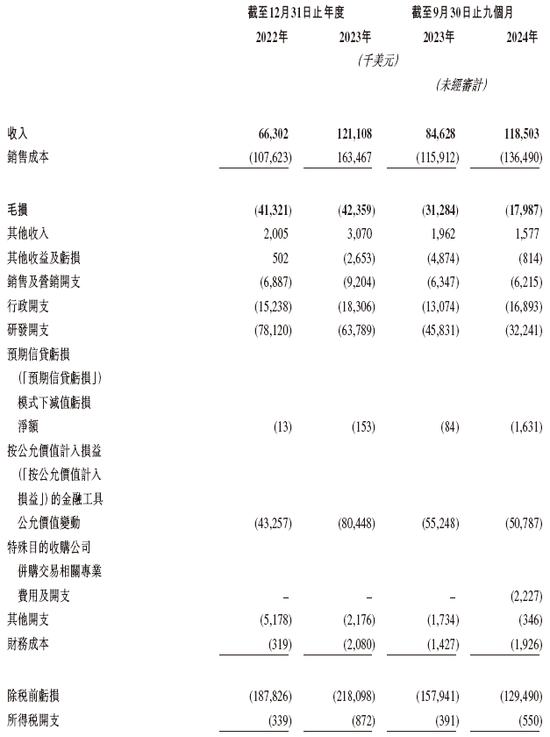

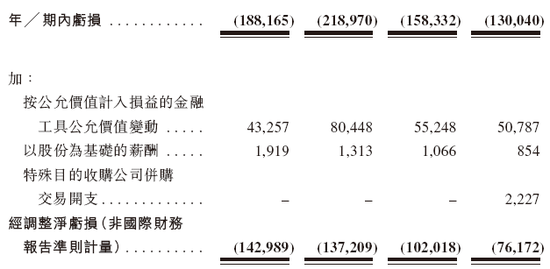

财务数据显示,在过去的2022年、2023年和2024年前九个月,图达通的营业收入分别为0.66亿、1.21亿和1.19亿美元,相应的净亏损分别为1.88亿、2.19亿和1.30亿美元,相应的经调整净亏损分别为1.43亿、1.37亿和0.76亿美元。

中介团队

参与是次De-SPAC的的中介团队主要有:

清科资本、中信证券、中信建投国际(保荐人兼整体协调人)为其联席保荐人;

德勤为其审计师;

威尔逊·桑西尼为TechStar的香港及美国律师;

方达为目标公司中国律师;

达维为目标公司香港及美国律师;

竞天公诚为券商中国律师;

Allen Overy Shearman Sterling为券商香港律师;

灼识咨询为其行业顾问。

上一篇:东风商用车1月销量6851辆

下一篇:恒生科技指数涨幅扩大至3%

有话要说...